Baisse des droits d’enregistrement et de succession en Wallonie

À lire également dans le dossier "Patrimoine"

Voir le dossierSommaire

- Les jeunes ménages peuvent économiser jusqu’à 2.500 euros à l’achat d’un premier logement

- Les multipropriétaires ne devront plus s’acquitter du droit d’enregistrement de 15%

- Le coût fiscal du viager est sensiblement réduit

- Le conjoint ou cohabitant légal exempté de droits de succession sur le logement familial

- Les donations mobilières à des tiers plus intéressantes en Wallonie

Logement exempté de droits de succession

Si votre conjoint ou votre cohabitant légal décède, vous devez payer des droits de succession sur la quote-part de son patrimoine qui vous revient. Jusqu’en 2017, le logement familial était exempté à hauteur de 160.000 euros. Désormais, l’exemption de droits de succession sur la part nette du logement familial est totale pour le conjoint ou cohabitant légal. Comme auparavant, cette exemption n’est accordée que pour le logement familial qui servait de résidence principale au défunt depuis au moins 5 ans à la date de son décès. L’économie fiscale peut s’avérer substantielle pour les ménages, les droits de succession entre époux et cohabitants légaux atteignant jusqu’à 30% en Wallonie.Droits de donation : retrait du taux de 7,7%

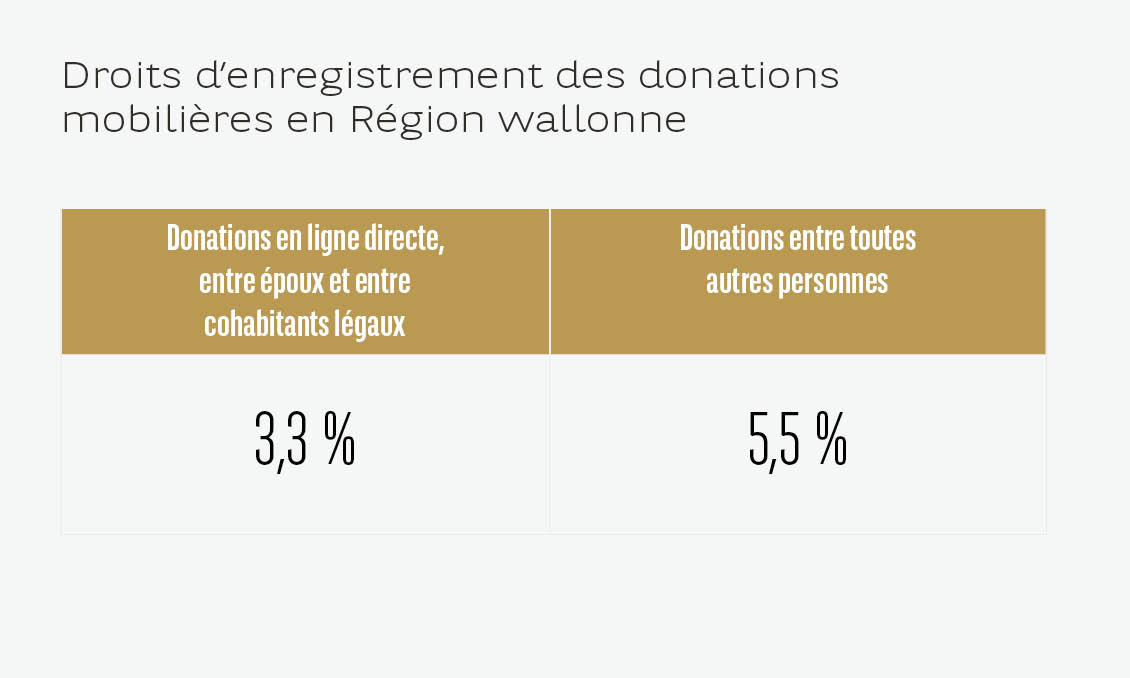

Lorsque vous donnez des biens mobiliers (y compris des valeurs comme des titres, des espèces…) via une donation enregistrée, les droits varient selon le lien de parenté. En Région wallonne, le taux est de 3,3% en ligne directe ainsi qu’entre conjoints et cohabitants légaux. Les donations entre frères et sœurs, oncles et tantes, et neveux et nièces sont frappées de droits de 5,5%. Le même taux est désormais appliqué aux donations mobilières à « d’autres personnes ». L’exécutif wallon a en effet abrogé le taux 7,7% au 1er janvier 2018. Les donations mobilières à des personnes sans lien de parenté sont désormais bien plus intéressantes en Wallonie que dans les autres Régions.

Fin du taux de 15% de droits d’enregistrement

Le gouvernement wallon a supprimé le taux de droit d’enregistrement de 15%. Ce dernier s’appliquait pour l’acquisition d’une troisième habitation, et plus, en Wallonie. Depuis le 1er janvier 2018, le taux normal de 12,5% (ou de 6% en cas d’habitation modeste) est à nouveau applicable. L’objectif du gouvernement wallon est de relancer les investissements sur le marché immobilier. Le taux de 15% appliqué en 2016 et 2017 s’était avéré un important frein en la matière. Les propriétaires-bailleurs ont pourtant un rôle à jouer au vu de la hausse de la demande de logements. Cette dernière résulte de l’augmentation de la population et du nombre de ménages monoparentaux.Abattement des droits d’enregistrement

Depuis début 2018, les droits d’enregistrement sont calculés sur une base réduite de 20.000 euros pour l’achat d’une première habitation. Pour les (jeunes) ménages concernés, cela représente une économie fiscale de 2.500 euros (20.000 euros x 12,5%). Cet abattement est octroyé pour l’acquisition à titre onéreux de la pleine propriété d’une habitation par une ou plusieurs personnes physiques. Les acquéreurs doivent également remplir les conditions suivantes :- ne pas posséder une autre habitation en Belgique ou à l’étranger ;

- faire du bien acquis sa résidence principale dans les 3 ans (5 ans pour un terrain) ;

- maintenir sa résidence principale dans le bien acquis durant au moins 3 ans.

Viager : droits d’enregistrement réduits

Le viager est devenu fiscalement plus attractif en Wallonie depuis le 1er janvier 2018. Les droits d’enregistrement sont passés de 12,5% à 6%. Pour obtenir ce taux réduit, le viager doit être constaté par acte authentique (notaire). Il doit de plus porter sur la résidence principale du vendeur qui y habite depuis au moins 5 ans. Suivant les mêmes conditions, la base imposable est rabotée dans le cas d’un viager occupé. Si le vendeur bénéficie d’une réserve d’usufruit, les droits d’enregistrement sont calculés sur une base réduite. Le législateur a toutefois prévu un minimum de 40% (durée supérieure à 20 ans) ou de 50% (durée inférieure à 20 ans) de la valeur de la pleine propriété.Cette lecture vous a-t-elle plu?

Retrouvez d’autres articles au travers de nos Newsletters quotidiennes et hebdomadaires

Je m’abonne

Les informations et opinions reprises dans le présent article sont des commentaires à caractère purement informatif. Elles ne peuvent en aucun cas être considérées comme des avis ou des recommandations d'ordre fiscal, juridique ou autre. Elles ne tiennent pas compte de votre situation personnelle. Nous vous invitons à prendre contact avec votre conseiller avant de prendre toute décision se fondant directement ou indirectement sur les informations contenues dans cette communication. Les présentes conditions générales bancaires constituent le cadre global de la relation conventionnelle qui unit BNP Paribas Fortis SA (établissement de crédit dont le siège social est établi à 1000 Bruxelles, Montagne du Parc 3 - T.V.A. BE 0403.199.702 – RPM Bruxelles, soumis au contrôle prudentiel de la Banque nationale de Belgique, Boulevard de Berlaimont 14, 1000 Bruxelles et du contrôle de l'Autorité des services et marchés financiers (FSMA), rue du Congrès 12-14, 1000 Bruxelles en matière de protection des investisseurs et des consommateurs et inscrit comme agent d'assurances sous le n° FSMA BE 0403.199.702) à ses clients.